「みなし相続財産とは何か?」遺産相続は聞きなれない言葉がたくさん出てきます。しかし、分からないからと言って放置してしまうと、本来受け取れるはずだった財産を受け取れず、損をしてしまいます。

また、「どんな仕組みなのか?」「相続税はかかるのだろうか?」そのような疑問をお持ちではないでしょうか。

この記事では、みなし相続財産の概要から種類、注意点まで分かりやすく解説します。

みなし相続財産とは

みなし相続財産とは、民法上は相続財産に含まれないものの、税法上は相続財産とみなされる財産のことを言います。

例えば、死亡保険金や死亡退職金が挙げられます。これらは、保険会社やお勤め先の会社から支払われるため、亡くなった方の財産ではありません。そのため、民法では相続財産に含まれません。

しかし、課税の公平性を保つために、相続税が課税されます。

例えば、死亡保険金が課税対象ではなかった場合、税金を逃れるために意図的に死亡保険金を増やそうと考える人もいるでしょう。

現金や預貯金を相続すると相続税がかかるのに、死亡保険金として受け取る場合は相続税がかからないのでは、不公平になります。

そのため、税法上は「みなし相続財産」として、相続税の課税対象になります。

代表的な「みなし相続財産」

それでは実際どのようなものが「みなし相続財産」にあたるのでしょうか。以下で詳しく解説します。

①死亡保険金

亡くなった人が生命保険に加入していた場合、死亡保険金が支払われます。これも相続税の課税対象になります。

ただし、すべての場合で課税対象になるわけではありません。被相続人(亡くなった人)自身が生命保険料を支払っていた場合のみ相続税の対象となります。

被相続人の保険料を支払っていた人が、死亡保険金を受け取った場合は、所得税や住民税の課税対象になります。被相続人、保険料負担者、保険金の受取人が異なる場合は、贈与税の課税対象になります。

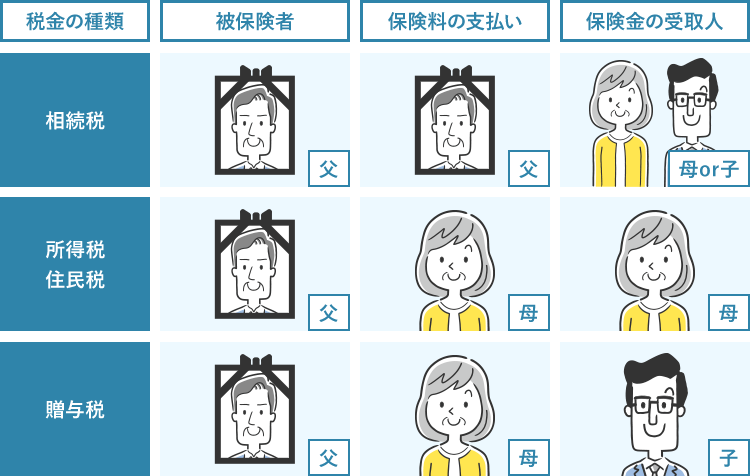

例えば、父、母、子の3人家族で考えてみると以下の通りになります。

①相続税の課税対象

故人:父 保険料の支払い:父 保険金の受取人:母or子

②所得税・住民税の課税対象

故人:父 保険料の支払い:母 保険金の受取人:母

③贈与税の課税対象

故人:父 保険料の支払い:母 保険金の受取人:子

②死亡退職金

死亡退職金とは、被相続人に支給されるはずだった退職手当金や功労金を言います。亡くなってから、3年以内に支給が確定したものはみなし相続財産となります。

③3年以内に受けた贈与

贈与を受けた日から3年以内に贈与者が亡くなった場合は、相続財産として相続税の課税対象になります。

例えば、生前贈与として財産を受け取っていても、3年以内に被相続人が亡くなった場合は、生前贈与とはならず、みなし相続財産となります。これは、相続税逃れのために、亡くなる直前に駆け込みで行われる生前贈与を防止するためです。

贈与税の非課税枠を利用していたとしても、亡くなる3年以内の贈与の場合は、相続税が課税されます。ただし、贈与の際にすでに納めた贈与税は相続税から控除されます。

その他の「みなし相続財産」

その他、みなし相続財産には以下のものが挙げられます。

- 弔慰金

- 個人年金等の定期金

- 信託受益権

- 低額譲渡

- 債務免除の差額

弔慰金

弔慰金は基本的には非課税です。しかし、一定の額を超過した場合は、超過分に対して課税されます。限度額は次のように規定されています。

業務上の死亡の場合:月額給与の3年分

業務上の死亡ではない場合:月額給与半年分

個人年金等の定期金

個人年金保険など、亡くなった方が掛け金を支払っていて、年金の受取人が被相続人以外である場合は、みなし相続財産となります。

信託受益権

信託受益権とは信託財産により生じた利益を受け取る権利のことです。相続財産が遺言などで銀行に信託され、運用されることがあります。相続人がその利益を受け取る場合は、みなし相続財産となります。

低額譲渡

遺言によって、土地や不動産を時価よりも安い金額で譲り受けた場合、その差額がみなし相続財産となります。

債務免除の差額

遺言によって、債務が減額・免除された場合、元の債務額との差額がみなし相続財産となります。

非課税枠が設けられているみなし相続財産

みなし相続財産の内、「死亡保険金」と「死亡退職金」には非課税枠が設けられており、下記の計算式で算出されます。

500万円×法定相続人の数

この法定相続人とは、民法で規定されている被相続人の財産を相続できる人のことで、配偶者と下記の血族と定められています。

- 第1順位:子供及び代襲相続人

- 第2順位:両親等の直系尊属

- 第3順位:兄弟姉妹および代襲相続人

※高順位の人がいる場合は、低順位の人は法定相続人から外れます。

法定相続人の詳しい解説はこちらの記事をチェックしてください。

また、非課税枠の計算をする際に、法定相続人に含める数には以下の規定があります。

- 死亡している人・欠格や廃除は含めない

- 相続放棄をした人も含める

- 代襲相続をした人も含める

- 実子なしなら養子は2人まで含める

- 実子ありなら養子は1人まで含める

例えば、父母と子供3人のご家庭で父親が亡くなり、3,000万円の死亡保険金が入りました。

この場合は、配偶者である母と子供3人の合計4人が法定相続人となります。よって、500万円×4人で2,000万円が非課税になります。差額の1,000万円が課税対象になります。

みなし相続財産で注意しておきたいポイント

次にみなし相続財産で注意しておきたい4つのポイントを紹介します。後で知らなかったということがないようにしっかり把握しておきましょう。

遺産分割の対象にならない

みなし相続財産は、民法上は相続財産ではないため、遺産分割の対象になりません。

死亡保険金や死亡退職金などのみなし相続財産は、受取人が指定されているため、受取人個人の固有財産となります。そのため、相続人同士で遺産分割をする必要がありません。

相続放棄をしても受け取ることができる

相続放棄をした場合でも、みなし相続財産は受け取ることができます。

みなし相続財産は、被相続人が所有していた財産ではなく、受取人の固有財産という位置づけになるためです。

例えば、被相続人に多額の借金があった場合です。この場合、相続人は相続放棄をすれば借金を背負う必要はなくなりますが、その他の財産も相続できません。プラスの財産は相続して、マイナスの財産は相続しない、ということはできません。

このような場合に、「相続放棄をしたから生命保険金も受け取れない」と思われがちですが、相続放棄をしてもみなし相続財産は受け取れます。

ただし、いくつか注意点があります。

ひとつは、受取人が誰になっているかです。もし、被相続人が受取人になっている場合は、相続財産になりますので、相続放棄をした場合は受け取れません。

相続放棄をすると、みなし相続財産の非課税枠が使えない

相続放棄をした人は、先述のみなし相続財産の非課税枠が適用されません。相続放棄をしたことにより、相続人という立場ではなくなるためです。

相続人以外が死亡保険金を受け取ると、みなし相続財産の非課税枠が使えない

相続人以外が死亡保険金を受け取る場合は、みなし相続財産の非課税枠が適用されません。また、相続税が2割加算になるため、注意が必要です。

2割加算となる対象は「配偶者ではない人」「被相続人の一親等の血族ではない人」です。例えば、兄弟姉妹や、代襲相続人ではない孫などが該当します。

まとめ

みなし相続財産は、被相続人が所有していた財産ではないため、民法上は相続財産ではありませんが、税法上は相続税が課税されます。

代表的なものに「死亡保険金」と「死亡退職金」がありますが、その他の種類も多く、多岐に渡るため、見極めるのが難しいケースもあります。

また、相続放棄をした場合は、みなし相続財産の非課税枠は使えないが、相続税の基礎控除は使えるなど、複雑な仕組みでもあります。

身近に専門家がいないと、法定相続人が誰なのか、どれぐらい税金がかかるのか、ご自身だけで判断するのは難しいでしょう。

相続でお困りならアヴァンス法務事務所におまかせ下さい。弁護士・税理士などの提携先もご紹介させていただきます。