相続が発生した場合、まずどのような手続きをすればいいのか、悩む方も多いのではないでしょうか。そこで、相続手続きの基本的な流れを順序立てて説明します。また、相続放棄や相続税の申告など期限がある手続きや注意点などもお伝えします。

相続手続きで最初に確認すること

相続が発生した場合、まずは遺言書の有無を確認しましょう。遺言書には「自筆証書遺言」と「公正証書遺言」があり、それぞれ保管方法が異なります。

自筆証書遺言は、被相続人(亡くなった人)が自筆で書いた遺言書です。この遺言書が見つかったら、早めに家庭裁判所に検認の申立てをしましょう。検認せずに遺言書を開封してしまうと、罰金を科せられますのでご注意ください。また、法務局が自筆証書遺言を預かる制度もあるため、ご自宅に遺言書が無い場合は、法務局に問い合わせてみてください。

公正証書遺言は、公証役場の公証人が作成した遺言書です。遺言書の写しをご本人が保管している場合もありますが、見つからない場合は、公証役場で調べてもらいましょう。どこの公証役場からでも遺言書の検索システムが利用できるため、遺言書の存在を調べられます。

法務省の調べでは、遺言書を準備している方は70歳以上の方でも10%に満たないようです。法務局や公証役場、ご自宅など心当たりのある場所を探しても遺言書が無い場合は、遺産分割協議の上、相続手続きを進めましょう。

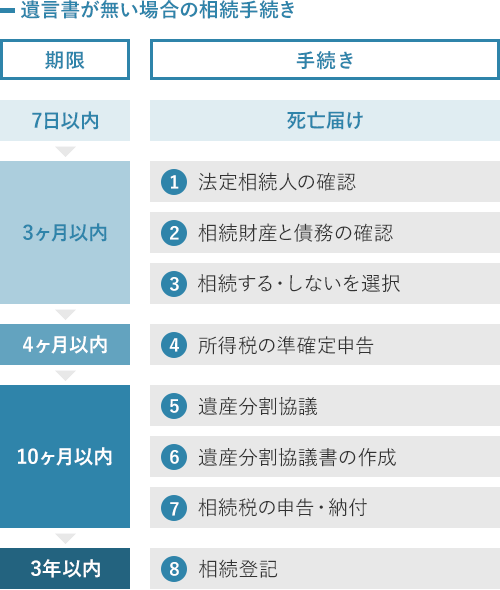

遺言書が無い場合の相続手続きの流れ

遺言書が無い場合は、概ね下記の流れで相続手続きが進みます。

①法定相続人の確認

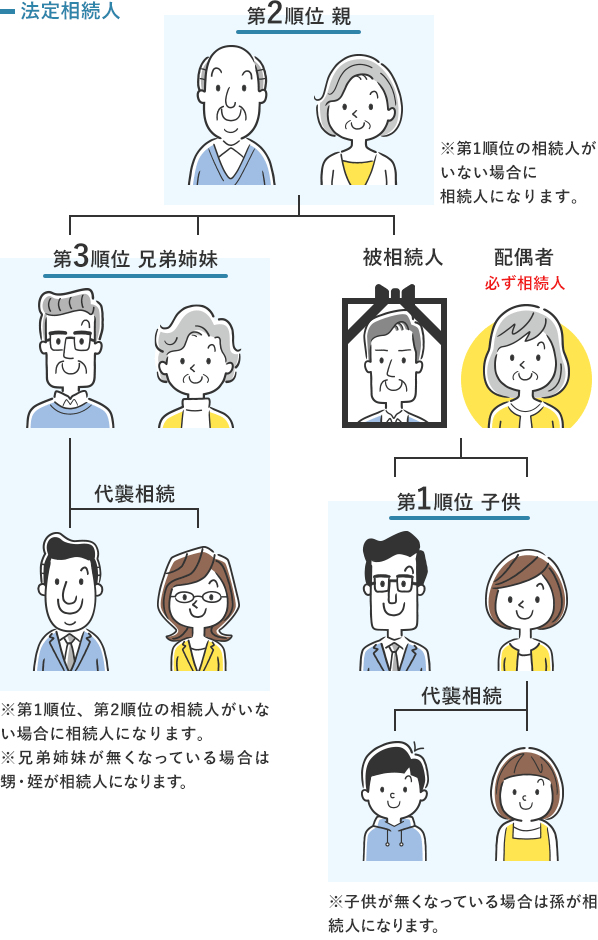

法定相続人が誰なのかを確認します。前妻(前夫)との子供や認知されている婚外子など、思いがけない相続人がいる可能性もあるため、必ず相続人の調査をしましょう。

相続人を調べるには、故人の戸籍謄本を取り寄せます。まずは、現在の本籍地の役所で出生から死亡までの戸籍謄本を発行したい旨を伝えると、揃えてもらえます。

もしも、結婚や引っ越しなどで本籍を移動したことがある場合は、どこの本籍地から移動したかも記載されていますので、移動前の管轄の役所からも戸籍謄本を取り寄せます。故人の本籍地が遠方の場合は、郵送で取り寄せることができます。

遺言書が無い場合は、遺産分割協議を行わなくてはなりません。しかも、相続人全員が参加しなくてはいけません。一人でも欠けていると無効になるため、相続人の調査は必ず行ってください。

②相続財産と債務の確認

相続財産は土地や住宅、預貯金、証券など多岐に渡ります。相続が終わってから財産が見つかると、遺産分割協議をやり直したり、相続税の追徴課税を科せられたりなど、不利益を被る可能性があるので念入りに調査しましょう。

また、相続財産には借金などマイナスの財産も含まれます。これは「相続する・しない」の判断にも関わります。

マイナスの財産をお持ち場合は、すべての相続を放棄する相続放棄か、プラスの財産の範囲内で相続する限定承認かを選択することができます。しかし、一度相続してしまうと、後から相続放棄・限定承認ができないため、借金の有無の調査が必要です。

財産を調べるには、自宅に届いている郵送物や証券、通帳などを探したり、登記簿謄本をとったりして調査します。下記がよくある財産の例です。

プラスの財産の例

- 現金・有価証券:現金、預貯金、株式、投資信託、小切手など

- 不動産:土地、建物、借地権、店舗、農地など

- 動産:自動車、骨董品、宝石、貴金属、美術品など

- その他:ゴルフ会員権、著作権など

マイナスの財産の例

- 負債:住宅ローン、借金、買掛金など

- 税金関係:所得税、住民税など未払いの税金

- その他:未払いの家賃、未払いの医療費など

③相続する・しないを選択

財産を相続する・しないを選択します。一般的には単純承認をするケースが多いようですが、相続財産の中に借金が含まれている場合に「限定承認」「相続放棄」を検討するケースがあります。

単純承認

プラスの財産もマイナスの財産も含めて相続することです。一般的にはこの相続の形が多いです。相続が発生したことを知ってから3ヶ月以内に「限定承認」「相続放棄」の手続きをしなかった場合は自動的に単純承認をしたことになります。

限定承認

プラスの財産の範囲内で、マイナスの財産を相続することです。どれくらい負債額があるのか不明な場合に有効な手段です。相続が発生したことを知ってから3ヶ月以内に家庭裁判所に限定承認申述書と財産目録を提出します。

相続放棄

プラスの財産もマイナスの財産も放棄することです。相続放棄を選択した人は、初めからいなかったものとして、他の相続人だけで遺産分割協議が行われます。相続が発生したことを知ってから3ヶ月以内に家庭裁判所に相続放棄申述書を提出します。

④所得税の準確定申告

被相続人が亡くなってから4ヶ月以内に、相続人が亡くなった方の代わりに確定申告をしなくてはいけません。ただし、被相続人に申告する所得が無かった場合は、準確定申告は不要です。

⑤遺産分割協議

相続財産を誰がどの割合で相続するかを話し合いの上、決定します。これには相続人全員の合意が必要で、一人でも欠けると成立しません。

話し合いがまとまらない場合は、家庭裁判所で「遺産分割調停」を行い、分割方法や割合を決めます。調停でもまとまらない場合は裁判所で審判を行うことになるでしょう。

遺産分割協議には期限の定めはありませんが、相続税の申告・納付が10ヶ月以内と決まっていますので、早めに行ったほうが良いでしょう。

⑥遺産分割協議書の作成

遺産の分割方法が確定したら、その内容を遺産分割協議書として書面にします。遺産分割協議書は、不動産の相続登記や預貯金の名義変更、相続税の申告などさまざまな場面で必要になるため、必ず作成しましょう。

遺産分割協議書には相続人全員の署名捺印が必要です。また、相続財産が漏れていたり、新たな財産が見つかった場合は再度、遺産分割協議を行い、遺産分割協議書を作成しなくてはいけないため、慎重に行いましょう。

⑦相続税の申告・納付

相続税の申告と納付を行います。相続税には基礎控除額が設けられており、相続財産がこの金額以下であれば、相続税はかかりません。

相続財産が基礎控除額以内であれば、相続税の申告は不要です。しかし、配偶者の税額軽減特例など、申告しないと適用されない控除もありますので、事前に税務署に相談されたほうが良いでしょう。

また、相続税の申告期限は、被相続人が死亡したことを知った日の翌日から10カ月以内です。この期限を過ぎてしまうと、無申告加算税や延滞税がかかるため、早めに相続手続きに着手しましょう。

相続財産の基礎控除額

3,000万円+600万円×法定相続人の人数

例えば、夫・妻・子供2人のご家族で、ご主人が亡くなったとします。この場合、相続財産が合計で4,800万円以下であれば、相続税はかからず、申告も不要です。もし、相続財産が5,000万円だった場合は、基礎控除額を超えた200万円に対して相続税が課税されます。

配偶者の税額軽減特例

配偶者が相続する場合は、1億6,000万円もしくは法定相続分のどちらか高い金額までが非課税となります。

生命保険の非課税枠

税法上は生命保険も相続財産として課税されますが、下記の金額以下であれば非課税です。

500万円×法定相続人の数=生命保険の非課税限度額

債務控除

相続財産の中に借金などのマイナスの財産がある場合、プラスの財産からマイナスの財産を差し引いて相続財産の金額を計算する制度です。

この他にも、未成年者控除や障害者控除などがあります。

⑧相続登記

不動産を相続した場合は、相続登記を行います。不動産の名義を故人から相続した人の名義に変えておかないと、売却や建物の取り壊しなどの土地活用ができません。また、二次相続などが発生すると権利関係が複雑になるため、忘れずに手続きしておきましょう。

※法改正により2024年4月から相続登記が義務化されます。

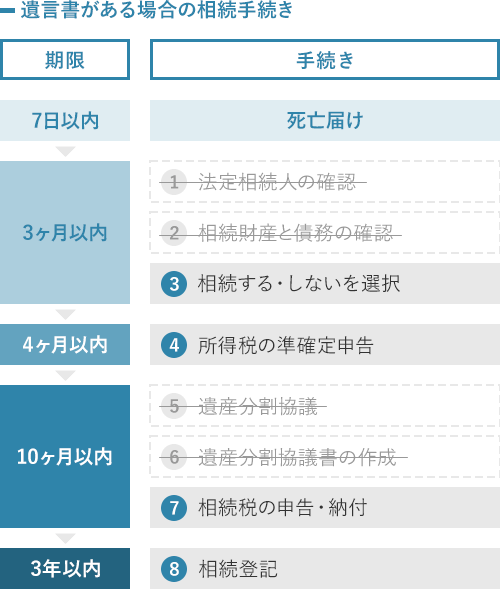

遺言書がある場合の相続手続きの流れ

遺言書がある場合は、概ね下記の流れで相続手続きが進みます。

遺言書があり、その遺言書通りに相続が行われる場合は、①②⑤⑥の作業が不要です。遺言書があれば、相続手続きの手間が省けるため、残されたご家族の負担を軽減できます。

相続手続きの期限

相続に関する手続きには、期限が決まっているものもあるので注意しましょう。

3ヶ月以内:相続放棄・限定承認

相続財産の中に借金などのマイナスの財産がある場合に、相続する・しないを選ぶことができます。相続放棄や限定承認を行う場合は、相続が発生すると知った日から3ヶ月以内です。

この期日を過ぎると、単純承認をしたとみなされ、借金などのマイナスの財産も相続しなくてはいけません。

もしも、手続きが間に合わない場合は、期限内に家庭裁判所に申立てを行うことで、3ヶ月の熟慮期間を延長できる可能性があります。ただし、「財産の把握に時間がかかる」「相続人が見つからない」などの正当な理由が必要です。

また、相続放棄の期間延長は各相続人がそれぞれ手続きをする必要があります。誰か一人の相続人が延長したからといって、すべての相続人において期限が延長されるわけではないので、注意が必要です。

4ヶ月以内:所得税の準確定申告

故人が生前に不動産所得や事業者所得などを得ていた場合は、「準確定申告」が必要になるケースがあります。これは、相続人が故人に代わって該当の年の確定申告を行うことです。

10ヶ月以内:相続税の申告・納付

相続税の申告と納付は、相続が発生したことを知った日から、10ヶ月以内です。この期限過ぎてしまうと、追徴課税や無申告加算税が発生する可能性があります。また、配偶者の税額軽減などの特例が使えなくなります。

相続税申告の延長は基本的にできません。遺産分割協議がまとまらないなどの理由で、申告が間に合わない場合は、ひとまず概算で法定相続分通りに申告をして納税しましょう。あとから修正申告をすることは可能です。

1年以内:遺留分侵害額請求

遺留分とは、兄弟姉妹を除く相続人に与えられた最低限の相続割合です。遺言などで遺留分を侵害された場合は、その事実を知った日から1年以内であれば遺留分を請求できます。

3年以内:生命保険の受取

故人が生命保険に入っていた場合、死亡保険金は3年以内に受け取りましょう。期限を過ぎると、保険金を受け取れない可能性があります。

相続手続きをスムーズに進めるためにも専門家へご相談を

ここまでご説明した流れは、相続トラブルが起こっていない場合の大まかな流れです。実際は遺産分割で揉めたり、相続財産が把握できなかったりと、スムーズに進めるのはなかなか困難です。

トラブルが起こっていなくても、相続には様々な書類が必要です。故人の戸籍を集めるために市役所に問い合わせたり、税務署、裁判所、法務局、やることはたくさんあります。ご家族が亡くなってすぐにこのような手続きを進めるのは、精神的にもとても負担が大きいことでしょう。

また、法律の知識のない方が自力で行うのは大変ですし、役所などは平日の昼間しか受け付けてくれないため、お仕事をされている方はさらに手続きを進めるのが難しくなります。手続きの仕方を間違えたり、期日を過ぎたりしてしまうと不利益を被りかねません。

複雑な相続の手続きはアヴァンス法務事務所へお任せください。