法律で定められた相続人(法定相続人)以外の方に財産を遺したい場合は、どのようにすればいいのでしょうか。

例えば、内縁関係の配偶者やお孫さん、お世話になった方などに財産を遺したい場合です。このような場合は「遺贈(いぞう)」という方法がありますので解説します。

まずは法定相続人の範囲と順位を解説

法定相続人とは、被相続人(亡くなった方)の財産を相続できる人のことを言います。民法によって定められており、被相続人の配偶者、血族、法律上の親子関係にある人が該当します。

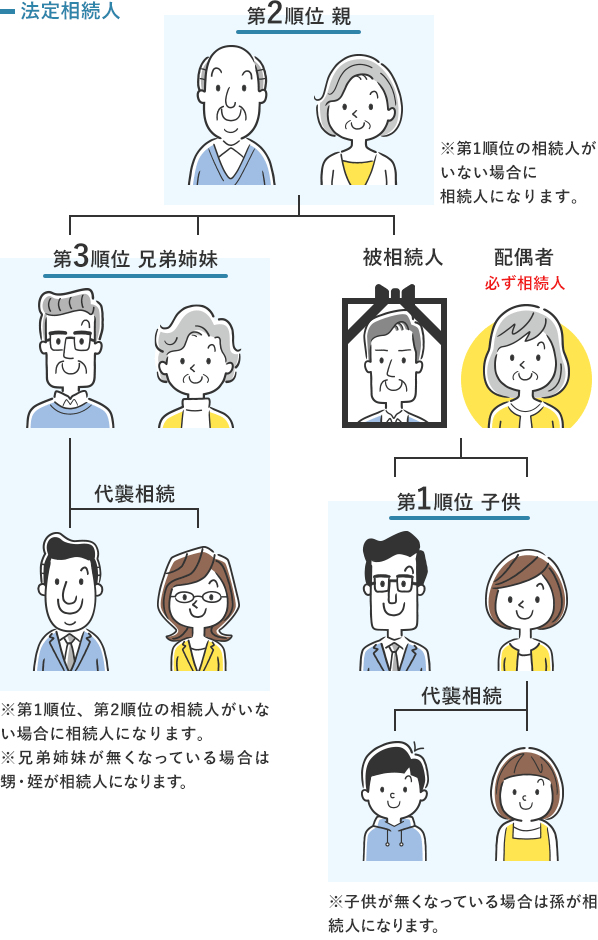

法定相続人には優先順位があり、下記の図の通りに定められています。

法定相続人の範囲と順位

配偶者

被相続人の配偶者は優先順位に関係なく、必ず相続人になります。この場合の配偶者とは、法律上の婚姻関係にある人のことを言います。事実婚や内縁関係の場合は法定相続人になれません。

第1順位:子供、孫、ひ孫

被相続人の子供が第1順位の法定相続人になります。子供が亡くなっている場合は、代襲相続によってその子供、つまり孫が相続人になります。もしも、孫も亡くなっている場合は、ひ孫が相続人になります。

第2順位:父母、祖父母、曾祖父母

被相続人の父母が第2順位の法定相続人になります。第1順位である子供や孫がいない場合に相続人になります。父母が亡くなっている場合は祖父母が相続人になります。もしも、祖父母も亡くなっている場合は、曾祖父母が相続人になります。

第3順位:兄弟姉妹、甥姪

被相続人の兄弟姉妹が第3順位の法定相続人になります。第1順位、第2順位の相続人が誰もいない場合に相続人になります。兄弟姉妹が亡くなっている場合は、その子供である甥姪が相続人になります。

子供や父母が亡くなっている場合は、世代を巡って相続権が発生します。しかし、兄弟姉妹の代襲相続は1代までと決まっているため、甥姪が亡くなっていても、その子供に相続権はありません。

法定相続人以外に財産を相続させる場合は遺言書が必要

一般的に遺言書が無い場合は、法定相続人同士で話し合い、「誰が」「どの財産を」「どの割合で」取得するのかを協議します。これを遺産分割協議と言います。

基本的に遺産分割協議に参加できるのは法定相続人だけです。つまり、法定相続人ではない人は遺産分割協議に参加することができないため、財産を相続できません。

このような場合は、遺言書を作成し「遺贈」というかたちで財産を贈与すれば、法定相続人ではない人に財産を遺すことが可能です。

遺贈には2種類ありますので解説します。

包括遺贈

包括遺贈とは、財産の内容を指定せずに遺贈する方法です。

例えば、「私の財産の1/3を内縁の妻に遺贈する」と言った内容です。この場合、財産を遺贈された人は遺産分割協議に参加し、具体的に「どの財産をどれだけ相続するのか」を話し合わなくてはいけません。

また、包括遺贈の場合は、資産価値があるものだけでなく、借金や負債も相続財産に含まれます。さらに、具体的な財産が指定されておらず、曖昧な部分が出てくるため、相続トラブルに発展するリスクがあります。

特定遺贈

特定遺贈とは、財産を指定して遺贈する方法です。

例えば、「郵便貯金300万円を内縁の妻に遺贈する」と言った内容です。これなら、財産が特定できるため受け渡しがスムーズです。包括遺贈のように、遺産分割協議に参加する必要も、負債を相続するリスクもありません。

法定相続人以外に遺贈する際の注意点

遺贈を行う際の注意点を解説します。

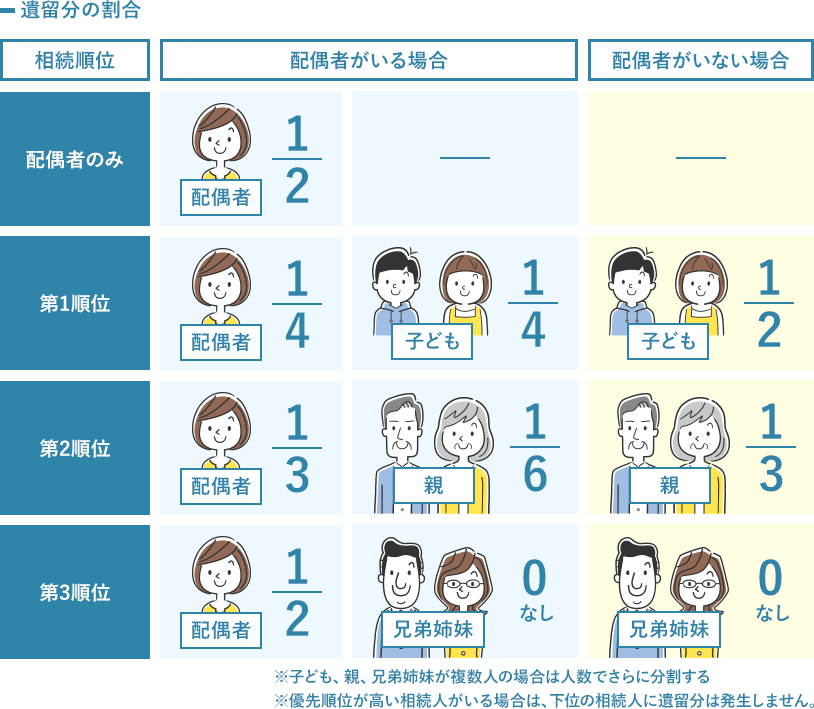

他の相続人の遺留分を侵害しない

遺言書を遺す際に、他の相続人の遺留分を侵害しないように配慮しましょう。

遺留分とは、兄弟姉妹以外の法定相続人に認められた、最低限の相続財産の取得割合で、下記のように定められています。

例えば、父、母、子供2人のご家庭で、父が亡くなりました。父は「お世話になった知人に全ての財産を遺贈します。」と言う旨の遺言書を遺していました。

この場合、母と子供2人はこの知人に対して、侵害されている遺留分を請求することができます。これを「遺留分侵害額請求」と言います。

例えば、相続財産の合計が1,000万円だった場合、母が250万円、子供がそれぞれ125万円を請求できます。

知人が遺留分侵害額請求に応じてくれない場合は、調停や訴訟に発展する可能性があります。争いになると、それぞれの相続人の負担になりますし、その後の関係悪化など、トラブルになりやすいです。

相続税の基礎控除や非課税枠の計算に含められない

相続税には一定の控除枠や非課税枠があり、下記の計算式で計算されます。

相続税の基礎控除額

3,000万円+600万円×法定相続人の数

死亡保険金・死亡退職金の非課税枠

500万円×法定相続人の数

法定相続人ではない人が遺贈によって財産を受け取っても、上記の基礎控除や非課税枠の人数に含めることができません。

例えば、法定相続人が1人もおらず、被相続人の知人が遺贈によって財産を受け取った場合の基礎控除額は3,000万円です。

また、遺贈された人には死亡保険金・死亡退職金の非課税枠が適用されません。

相続税の2割加算

遺贈によって法定相続人以外の方に財産を分配した場合、遺贈された方の相続税が2割増しになります。

未成年者控除、障害者控除、相次相続控除が適用されない

相続人が未成年者や障害者だったり、過去10年以内の相続で相続税を納めていたりした場合は、一定額の控除を受けられます。しかし、対象は法定相続人だけです。

法定相続人以外の方が遺贈によって財産を取得しても、これらの控除は適用されません。

遺贈をするには遺言書の作成が必須

遺贈によって法定相続人以外の方に財産を譲りたい場合は、遺言書が必要です。

遺言書にはいくつか種類があり、今回は一般的によく用いられる、「自筆証書遺言」と「公正証書遺言」の作成方法を解説します。

自筆証書遺言の作成方法

自筆証書遺言は、被相続人が自筆で作成する遺言書です。パソコンでの作成や代筆は認められません。自宅で手軽に作成できる反面、要件の不備などで遺言書が無効になるトラブルが起こりやすいです。

自筆証書遺言の要件

- 全文を自筆で書く(財産目録以外)

- 自筆で正確な日付を書く

- 自筆で署名する

- 押印をする

- 訂正する場合は訂正印を押す

公正証書遺言

公正証書遺言は公証役場の公証人が作成する遺言書です。法律のプロである公証人が作成しますので、要件の不備によって遺言書が無効になるといったトラブルを防げます。

また、遺言書を公証役場が保管してくれるため、紛失や偽造の心配もありません。費用はかかりますが、確実性が高い遺言書を遺すことができます。

遺言書の詳しい作成手順はこちらの記事を参照してください。

付言事項を添付する

遺言書に付言事項を添付するのもお勧めです。

付言事項には、遺言者の思いを自由に書くことができます。法律的な効力はありませんが、「なぜこの人に遺贈したいのか」を書いておけば、他の相続人が遺留分の請求を思いとどまってくれるかもしれません。

まとめ

法定相続人以外の方に財産を遺す場合は、遺言書を作成し「遺贈」というかたちをとれば、財産を遺すことが可能です。

遺贈の注意点としては、他の相続人の遺留分を侵害しない、遺贈された方の税負担が大きくなる点が挙げられます。また、遺言書の作成方法にも注意しましょう。要件の不備などで遺言書が無効になってしまうと、希望するかたちで財産を遺すことができなくなるかも知れません。

他の相続人とのトラブルを避け、より確実に遺贈を行うためにも、相続のご不安はアヴァンス法務事務所におまかせください。

司法書士はくらしの身近な法律家です。いつでもお気軽にご相談ください。