「親の住宅を相続したけど、誰も住まない。」「夫(妻)が亡くなって、一人で住むには広すぎる…。」このような事情で、相続した不動産を売却するケースもあるのではないでしょうか。

そして、ここで気になるのが「税金」です。不動産を売却して利益が出た場合、その利益に対して税金がかかります。これを譲渡所得税と言うのですが、どうやって計算すればいいのか、節税はできないか、分からないことも多いのではないでしょうか。

本コラムでは、譲渡所得税の計算方法と特別控除の制度について解説します。

譲渡所得税の計算方法

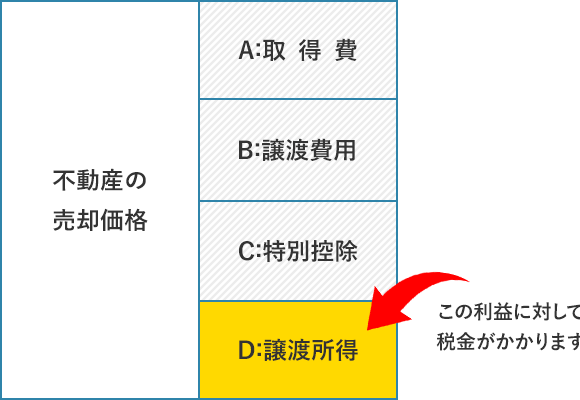

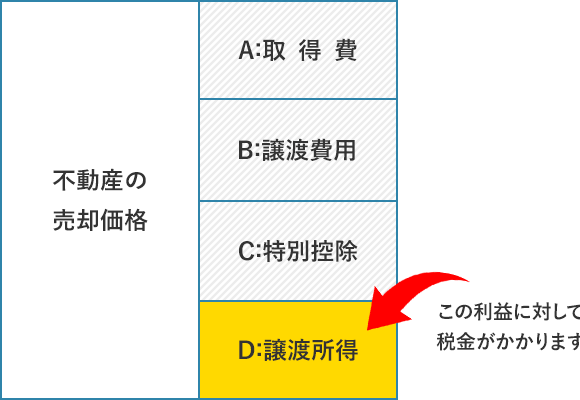

不動産の譲渡所得税を計算するには、下記の4項目の金額を算出する必要があります。

- A:取得費

- B:譲渡費用

- C:特別控除

- D:譲渡所得

大まかに言うと、不動産の売却価格から、その不動産を取得・売却するためにかかった費用を差し引いた金額が利益となり、その利益に対して税金がかかります。もし、特別控除を適用できれば、利益を少なく計算できるため、払う税金が少なくなります。

では、どのような費用がどの項目に該当するのか、受けられる控除にはどのようなものがあるのか、詳しく解説していきます。

A:取得費

取得費とは、不動産を手に入れる際にかかった費用や改修費・設備費などの合計額です。親から不動産を相続した場合は、親が支払った土地や建物の購入代金、手数料、住宅ローンの利息、相続時の登記費用なども取得費に含まれます。

また、建物は時間の経過とともに価値が下がっていく減価償却資産です。そのため、親が建物を購入した金額から、下がった価値分の金額を差し引く必要があります。建物が古く、いくらで購入したか分からない場合は、不動産の売却価格の5%を取得費とみなすことが可能です。

※取得費が売却価格の5%を下回る場合は、売却価格の5%を取得費として計上することができます。これにより、譲渡所得税の金額を抑えることができます。

B:譲渡費用

譲渡費用とは、不動産を売却する際にかかった費用です。例えば、不動産仲介会社に支払った仲介手数料や土地の測量費、建物の取り壊し費用などが挙げられます。

C:特別控除

相続した不動産を売却する際に利用できる特別控除をご紹介します。

- 居住用財産の3,000万円特別控除

- 空き家の3,000万円特別控除

- 相続税の取得費加算の特例

これらの制度は併用ができませんのでご注意ください。それぞれを比較し、どれを適用したほうが得か、慎重に判断しましょう。

居住用財産の3,000万円特別控除

居住用財産を売却した際に、最高3,000万円を控除できる特例です。この制度を利用することで、譲渡所得税がかからなくなるケースも多く、節税効果の高い特例と言えます。

居住用財産の3,000万円特別控除の適用条件

- 居住用としてご自身が住んでいる家屋であること。なお、住まなくなってから3年後の12月31日までに売却すること。

- 売却した年の前年、前々年にこの特別控除やマイホームの譲渡損失についての損益通算および繰越控除を受けていないこと。

- 売却した年、その前年、前々年にマイホームの買換えや交換の特例適用を受けていないこと。

- 売却した不動産に関して、収用などの特別控除といった他の特例適用を受けていないこと。

- 災害によって家屋が焼失していた場合、その敷地に住まなくなった日から3年後の12月31日までに売却すること。

- 売り手と買い手が親族や内縁関係など、特別な関係にないこと。

※注意点

節税効果の大きい制度ですが、2年以内に住宅ローンを組む予定がある場合は注意が必要です。新しく購入した家に入居した年、もしくはその前年にこの特別控除を利用した場合は、住宅ローン控除を利用できません。

譲渡所得税の節税効果と住宅ローン控除の金額を比較して、どちらが得なのかよく検討する必要があります。

空き家の3,000万円特別控除

先述した居住用の3,000万円特別控除は、「居住用としてご自身が住んでいる家屋」が条件でした。しかし、遠方に住んでいる親の不動産を相続するケースも多いのではないでしょうか。その場合は下記の要件を満たすことで、最高3,000万円を控除できる特例を受けられます。

空き家の3,000万円特別控除の適用条件

- 相続開始の直前まで被相続人(亡くなった方)の居住用の家屋であること。

- 昭和56年5月31日より前に建てられた家屋であること。

- 区分所有建築物(マンションなど)でないこと。

- 相続開始の直前まで被相続人以外に居住者がいなかったこと。

- 相続から譲渡の間の期間に事業用、貸付用、居住用に利用されていなかったこと。

- 相続開始日から3年後の12月31日までに売却すること。

この特例は、相続した不動産が「空き家」であることがポイントです。旧耐震基準で建てたられた、危険な空き家の増加が社会問題になっており、その対策として設けられました。ただし、この特例には期限があり、令和5年(2023年)12月31日までの特例です。

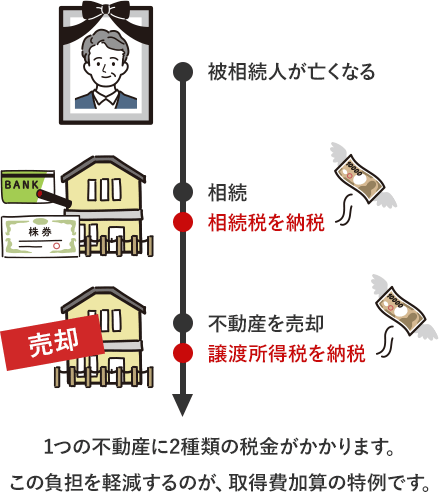

相続税の取得費加算の特例

相続した不動産を売却する際に、下記の要件を満たしていれば、相続税の一部を取得費に上乗せできる特例です。

相続税の取得費加算の特例の適用条件

- 相続、遺贈、死因贈与により財産を取得した人であること。

- その財産を取得した人が相続税を納めていること。

- 相続した不動産を相続開始日から3年10か月以内に譲渡していること。

「相続開始日」とは、被相続人の死亡日を指します。相続税には申告期限があり、被相続人が死亡したことを知った日の翌日から10か月以内とされています。相続税の取得費加算ができるのは、この相続税の申告期限翌日から3年が経過するまでの間に不動産を売却した場合に限られます。

取得費に上乗せできる金額は以下の計算式で求められます。

納めた相続税×(譲渡した財産の相続税課税価格÷相続税の課税価格)=取得費に加算できる控除額

例えば、2,000万円の不動産と3,000万円の預貯金・株式を相続し、500万円の相続税を納めたとします。そして、2,000万円の不動産を売却した場合、200万円が取得費に加算できる控除額となります。

500万円×(2,000万円÷5,000万円)=200万円

聞きなれない単語が出てきてややこしいですが、つまりは、相続した合計5,000万円の財産の内、売却した不動産が占める割合を計算し、支払った相続税額にかけます。これにより、すでに払っている相続税の内、不動産にかかっていた相続税分が控除されます。

この特別控除は、同じ不動産に対して相続税と譲渡所得税を2重に課税することは、納税者の負担が大きいため、相続してから3年以内であれば、すでに支払った相続税分を控除するという仕組みです。

D:譲渡所得

不動産の売却価格からA:取得費、B:譲渡費用、C:特別控除を引くことでD:譲渡所得が求められます。これが不動産を売却した利益となり、税金がかけられます(譲渡取得税)。もしも、譲渡所得がマイナスになった場合は、税金がかかりません。

D:譲渡所得に下記の税率をかけると譲渡所得税の金額が算出できます。この税率は、売却する不動産を所有していた期間によって変動します。

【所有期間が5年以下の場合】

所得税30%+復興特別所得税0.63%+住民税9%=合計39.63%

【所有期間が5年を超える場合】

所得税15%+復興特別所得税0.315%+住民税5%=合計20.315%

※復興特別所得税は2037年まで加算されます。

まとめ

一般の方が不動産の売却にかかる譲渡所得税を計算するのは難しいでしょう。取得費の扱いや計算方法、どの特別控除を適用すると得なのか、考えることがたくさんあります。

計算する作業だけでも骨が折れますし、計算を間違えてしまうと、税金を多く払うことにもなりかねません。

相続した不動産の売却なら、手続きも含めてアヴァンス法務事務所にご相談下さい。相続登記から不動産の売却、税理士への仲介など、提携先のご紹介もさせていただきます。