相続した不動産の名義を相続人に変更する手続きを相続登記と言います。この手続きはご自身で行うこともできますが、書類収集が難しかったり、申請書類の書き方が分からなかったりと、手続きに時間と手間がかるケースがあります。

この記事では、手続きに必要な書類と手順を解説しますので、ご自身で行えそうか参考にしてください。また、専門家に依頼した方が良いケースも併せてご紹介します。

相続登記に必要な書類

相続登記に必要な書類を解説します。相続には3つのケースがあり、それぞれのケースによって、必要な書類が異なります。

ケース1:遺産分割協議によって相続する

ケース2:法定相続分で相続する

ケース3:遺言によって相続する

相続登記に最低限必要な書類

相続のどのケースであっても、最低限、下記の書類が必要になります。それぞれのケースによって、用意する書類が増えます。

- ①固定資産税課税明細書or固定資産評価証明書

- ②被相続人の出生から死亡までの戸籍謄本

- ③被相続人の住民票の除票or戸籍附票の除票

- ④相続人全員の戸籍謄本

- ⑤不動産取得者の住民票

- ⑥登記申請書

- ⑦収入印紙

ケース1:遺産分割協議によって相続する

相続人全員で話し合いを行い、相続財産を「誰が」「何を」「どの割合で」相続するのか決める方法です(遺産分割協議)。この話し合いの中で、不動産を相続することになった人が相続登記を行い、不動産をご自身の名義に変更します。

必要な書類は下記の2点が追加されます。

- 遺産分割協議書

- 相続人全員の印鑑証明書

補足:遺産分割協議書とは

遺産分割協議書とは、遺産分割協議によって決定した財産の分け方を正式な書面にまとめたものです。遺産分割協議は相続人全員の参加・合意が無ければ成立しません。また、相続人全員の署名・捺印が必要です。

遺産分割協議書は遺言書が無い、無効、遺言書で指定された相続分以外で財産を相続する場合に必要です。

ケース2:法定相続分で相続する

遺産分割協議を行わず、法定相続分で相続登記をする場合です。不動産の相続人が複数いる場合は、後々のトラブルを避けるためにも、相続人全員で申請すると良いでしょう。

この場合は追加の書類はありません。

ケース3:遺言によって相続する

遺言によって不動産の相続人が指定されていた場合です。相続人が相続登記を行い、不動産をご自身の名義に変更します。

相続人が法定相続人の場合は、下記の1点の書類が追加されます。

- 遺言書

相続人が法定相続人以外の場合は、下記の書類が追加されます。

- 遺言書

- 権利証

- 相続人全員の印鑑証明書(遺言執行者が選任されていない場合)

- 遺言執行者の印鑑証明書(遺言執行者が選任されている場合)

補足:遺言書は勝手に開封してはいけない

遺言書は下記の3パターンのいずれかで保管されているケースが多いです。

- 公証役場に保管されていた公正証書遺言

- 法務局に保管されていた自筆証書遺言

- 自宅などに保管されていた自筆証書遺言

この中の「自宅などに保管されていた自筆証書遺言」は勝手に開封してはいけません。家庭裁判所の検認を受けてから開封しなくてはいけません。

これは、遺言書の偽造・変造をめぐるトラブルを防ぐために、家庭裁判所に相続人が集まって内容を確認し、遺言書の状態を保存します。検認を受けると検認済証明書を発行してもらえます。

相続登記の手順

手順1:相続する不動産を調査する

相続する不動産の正確な情報を確認します。法務局に提出する登記申請書には不動産の「地番」「家屋番号」を記入しなくてはいけません。住所と地番が同一とは限りませんので必ず調べましょう。また、不動産の所有者が被相続人であるかも確認します。

確認するには下記の書類が参考になります。

- ①固定資産税課税明細書or固定資産評価証明書

- 登記事項証明書(登記簿謄本)

- 名寄帳(別名:固定資産台帳・資産明細・課税台帳)

- 売買契約書などの書類

登記事項証明書は法務局へ出向くかインターネットでも取り寄せが可能です。

固定資産税課税明細書は毎年4月頃に固定資産税の納付通知書と一緒に送られてくるものです。被相続人の遺品の中から探すか、見つからない場合は市区役所で固定資産評価証明書を取得しましょう。

もし、不動産に関する書類がみつからない場合は、不動産が存在する市区役所で名寄帳(別名:固定資産台帳・資産明細・課税台帳)を請求します。これは、故人が所有していた不動産の一覧になっています。

ただし、名寄帳は市区町村単位で作成されているため、複数の場所に不動産がある場合はそれぞれの役所に申請しなくてはいけません。

手順2:被相続人の戸籍と住民票を取得する

- ②被相続人の出生から死亡までの戸籍謄本

- ③被相続人の住民票の除票or戸籍附票の除票

被相続人の出生から死亡までの戸籍謄本を取り寄せて、相続人全員を特定します。結婚、離婚、養子縁組によって、思いもよらない相続人がいる場合がありますので確認しましょう。

被相続人の住民票の除票or戸籍附票の除票は登記事項証明書上の被相続人と戸籍上の被相続人が同一人物であることを証明します。これは、被相続人が最後に所在していた市区役所で取得できます。

補足:戸籍謄本の収集は手間がかかる

出生から死亡までの戸籍謄本は、まずは最終(亡くなった時)の本籍地の市区役所で請求します。出生から死亡まで同じ本籍地に本籍がある場合はこれですべて集めることができます。

もし、結婚や転籍などで本籍地が変わっている場合は、移動前の本籍地の市区役所に請求します。移動後の戸籍に「どこの市町村から移動しました」と言う旨の記載がありますので、そこから遡って本籍地を辿ることができます。

本籍地が遠方の場合は郵送でも請求が可能です。

高齢の方の場合、戸籍が手書きになっている場合があり、判読が難しいこともあります。また、養子縁組や離婚などで親族関係が複雑になっていると、相続人を特定するのは難しいかもしれません。ご自身で手に負えないようであれば、専門家に依頼しましょう。

手順3:相続人の戸籍と住民票を取得する

- ④相続人全員の戸籍謄本

- ⑤不動産取得者の住民票

被相続人の戸籍から相続人全員を特定できたら、相続人全員の現在の戸籍を用意します。これにより、相続人の確認を行います。住民票は不動産を相続された方のみ必要です。

手順4:登記申請書を作成する

- ⑦登記申請書

- ⑧収入印紙

登記申請書は法務局でもらうか、法務局のWebサイトからテンプレートをダウンロードします。様式が20種類以上ありますので、17~21番のテンプレートの内、該当するものをダウンロードしてください。パソコン操作が得意な方はオンラインでも申請可能です。

A4の簡単な内容の書式なので拍子抜けするかもしれません。ある程度必要な情報がすでに印刷されていますので、分かりにくいポイントに絞って解説します。

登記申請書のポイント

- 原因:被相続人の死亡日。

- 添付情報:必要書類がすでに記入されています。別途、戸籍謄本などを添付します。

- 課税価格:固定資産評価証明書などに記載されている固定資産評価額。

- 登録免許税:固定資産評価額の0.4%。

- 不動産の表示:固定資産評価証明書などに記載されている不動産の情報を記載します。

- 収入印紙:登録免許税と同額の収入印紙を貼りつけます。消印はしないでください。

登録免許税額の計算方法

登録免許税は、固定資産評価額の0.4%です。この固定資産評価額は固定資産評価証明書に記載されています。例えば、評価額が1,000万円であれば、登録免許税は4万円です。(固定資産評価証明書は相続手続きを行う年に発行されたものを利用してください。)

申請方法

申請方法は、オンライン、郵送、法務局の窓口で申請できます。法務局に出向いて申請する場合は、不明点を聞けたり、修正の対応が速やかにできるため、確実に手続き進めたい方におすすめです。

専門家に依頼した方がいいケースもある

ここまでご説明した手続きの流れは、スムーズに手続きが進んだ場合の最低限の流れです。場合によってはご自身では対応できないこともあります。どのような場合に専門家に依頼したほうが良いのかご紹介します。

相続登記が長年放置されていた場合

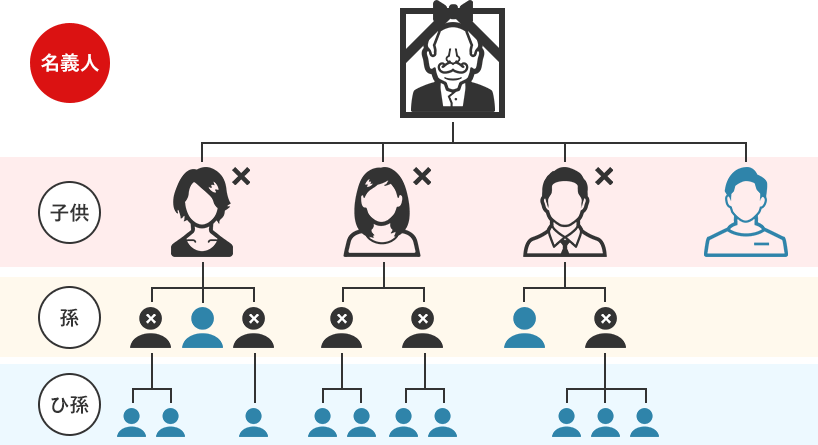

相続登記を長年放置してしまうと、相続関係が複雑になり、手続きが煩雑になってしまいます。

例えば、登記事項証明書で所有者を確認したら、被相続人の名義ではなく、曾祖父の名義になっていることがあります。これは、曾祖父が亡くなった時に、相続登記をしていなかったために、このようなことが起こります。

この場合、曾祖父から見た相続人全員に連絡を取り、相続登記を進めなくてはいけません。しかし、中にはすでに亡くなっている人がいるかも知れません。その場合は、その子供が相続人になるため、さらに相続人の数が増えます。相続人全員を特定するだけでも大変な作業になりますし、連絡を取るのも困難です。

曾祖父の戸籍をたどって、相続人全員の現住所を特定し、不動産を相続することに同意してもらわなくてはいけません。中には未成年や認知症の高齢者もいるかもしれません。代理人や成年後見人の選任など別の手続きが必要になるかもしれません。

このように複雑な相続関係になっている場合は専門家に依頼した方が良いでしょう。一般の方がこれらの作業を行うのは現実的ではありません。

不動産が遠方にある場合

相続登記はオンラインや郵送での申請が可能です。しかし、申請内容に誤りがあった場合は原則として、申請先の窓口に行って担当官の指示に従って対応しなくてはなりません。遠方の法務局に行くことが難しい、時間に余裕がない方は専門家に依頼しましょう。

相続関係が複雑な場合

相続関係が複雑な場合は、集める書類が増えるなど、手続きが複雑化します。

例えば、兄弟姉妹や甥姪が相続する場合は、相続関係を証明する戸籍の収集が複雑かつ大量になり、作業の難易度が上がります。また、離婚や養子縁組などで音信不通・所在不明の相続人がいるケースもあります。この場合、遺産分割協議を行えませんので手続自体ができません。

このように相続関係が複雑な場合は、早めに専門家に依頼しましょう。

まとめ

相続登記はご自身でもできる手続きですが、集めなければならない公的書類が多く、難航することも珍しくありません。特に亡くなった方の戸籍を集めるのは大変な作業です。

結婚・離婚で相続関係が複雑になっていたり、世代をまたいで相続登記がされていなかった不動産の場合は、ご自身で手続きを進めるのは困難です。

また、遺産分割協議がまとまらない、連絡が取れない相続人がいるなど、別の問題が出てくることもしばしばです。相続登記を含め、遺産相続でお困りならアヴァンス法務事務所におまかせください。