相続税を計算する際は、ご自身の場合どのような控除が適用されるかの洗い出しが必要です。誰もが利用可能な基礎控除のほか、様々な条件によって適用可能な特別控除もあります。

この記事では、基礎控除の概要・計算方法をはじめ、特別控除についても紹介しているので参考にして下さい。

相続税の基礎控除とは?申告が不要になるケース

相続税の基礎控除とは、相続財産のうち一定額までは相続税が非課税となる(=控除される)制度のことです。

相続税は、基礎控除を超えた分に対して課税されます。逆に言うと、相続財産が基礎控除の範囲内であれば相続税が発生しないのです。相続税が発生しない場合は、納税はもちろんのこと申告も必要ありません。

相続税を算出するにあたって、基礎控除の計算は最初に行う必要があります。相続財産が基礎控除を超えず、相続税が発生しないケースは少なくありません。

基礎控除について把握しておけば、そもそも相続税の支払いや手続きについて心配する必要がない場合も多いのです。

相続税の基礎控除の計算方法

相続税から基礎控除を差し引くときの計算式は、以下の通り非常にシンプルです。

3,000万円+(600万円×法定相続人)=相続税の基礎控除額

例えば、法定相続人が3人いる場合は、3,000万円+(600万円×3人)=4,800万円となります。この場合は、相続財産が4,800万円以下であれば、基礎控除額の範囲内となるので相続税が0円になります。このように基礎控除によって相続税が発生しないケースもあります。

また、「誰が法定相続人なのか」「相続財産には何が含まれるか」は条件があるため、次の項目で解説します。

①法定相続人の数を確定する

相続税の基礎控除を計算する際は、まず対象となる被相続人(亡くなった方)に対して法定相続人が何人いるか確認する必要があります。法定相続人とは民法上、被相続人の財産を相続できると認められた人のことです。法定相続人の数が多くなるほど、基礎控除も多くなります。

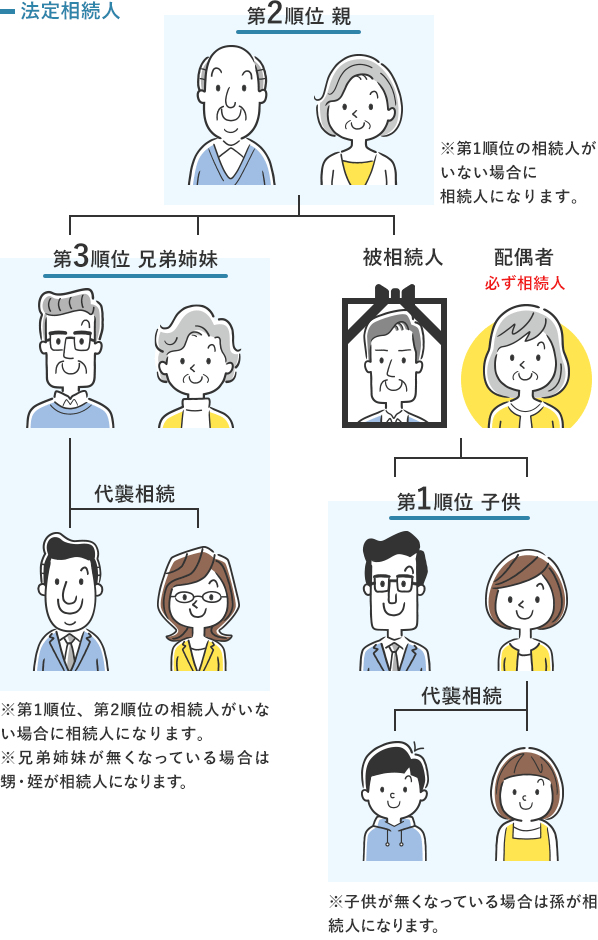

法定相続人となるのは、被相続人の配偶者及び血族(親族)です。配偶者は必ず法定相続人となり、血族に関しては以下優先順位のうち、最も高い順位にあてはまる人のみが法定相続人となります。

第1順位:子ども及び代襲相続人

第2順位:直系尊属(父母及び祖父母)

第3順位:兄弟姉妹及び代襲相続人

例えば、被相続人である父親に妻と子ども2人がいた場合、法定相続人は「妻+子ども2人=3人」となります。

代襲相続とは、相続人が亡くなっていた場合に、その子供が相続人になることです。子どもの代襲相続は孫・ひ孫と該当者がいるまで無制限にたどります。一方で兄弟姉妹の代襲相続は、甥・姪までです。

また、養子も実子と同様に法定相続人となります。ただし、被相続人に実子がいる場合は税法上の法定相続人としてカウントできる養子は1人まで、実子がいない場合は2人までです。

②相続財産を全て洗い出す

基礎控除の計算をする際は、あらかじめ相続財産を全て洗い出し、合計額がいくらになるか計算する必要があります。その際、以下にあげる項目に関しては、扱いが複雑なので注意が必要です。

被相続人の借金や葬儀費用は遺産総額から差し引くことが可能

被相続人の借金や葬儀費用に関しては、相続財産から差し引いて相続税の計算をすることが認められています。なお、香典返しや初七日・法事の費用、墓石・墓地の購入費用は葬儀費用として認められないので注意して下さい。

また、被相続人に借金があり、すべての財産を相続しない「相続放棄」をした場合は、相続税がかかりません。プラスの財産の範囲でマイナスの財産を相続する「限定承認」をした場合は、プラスの財産が多少残ったとしても、基礎控除の範囲内であるケースがほとんどですので、相続税がかかることは稀です。

※ただし、死亡保険金や死亡退職金などのみなし相続財産を受け取った場合は、相続税が課税される可能性があります。

みなし相続財産

被相続人の死亡保険金・死亡退職金のように、被相続人が亡くなったことで支払われるお金は「みなし財産」として相続税の対象となります。

死亡保険金の非課税額

被相続人が契約者で相続人が受取人に指定された生命保険の死亡保険金は、みなし財産とみなされ、相続税の課税対象です。しかし、死亡保険金には以下の計算式による非課税額があり、相続税の課税対象から差し引けます。

500万円×法定相続人の数=生命保険の非課税額

たとえば、法定相続人の数が3人なら非課税枠は500万円×3人=1,500万円となります。このとき、死亡保険金が1,500万円以下なら非課税枠の範囲内なので実質的に死亡保険金に対し相続税はかかりません。

相続時精算課税制度

相続時精算課税制度とは父母・祖父母から子ども・孫に贈与した財産について、贈与税の代わりに相続税としての課税を選べる制度です。

この制度を活用することにより、子ども・孫は贈与税の負担を先延ばしできます。逆に言えば、相続時精算課税制度を使い受け取った財産は、相続財産としてカウントする必要があるということです。

なお相続時精算課税制度に関する主な条件は以下の通りです。

- 対象となる人:60歳以上の父母・祖父母及び20歳以上の子ども・孫

- 制度を適用できる財産の上限額:2,500万円まで※超えた分に関しては贈与税がかかる

3年以内の贈与

亡くなる3年前までに被相続人から相続人に贈与された財産は、相続財産としてカウントされます。これは死亡直前に相続税を逃れようとするのを規制するためのルールです。

なお、該当する贈与税をすでに支払っている場合、その分は相続税から控除されます。二重で支払うわけではないので安心して下さい。

相続税のその他控除

相続税には基礎控除以外にも、以下にあげる控除が存在します。場合によっては、非常に高額な相続税が免除されるので必ずチェックするようにしましょう。

小規模宅地等の特例

「小規模宅地等の特例」とは相続財産のうち、「小規模」な「宅地」などの評価額を下げ相続税を差し引ける優遇制度です。具体的には、以下の評価額を下げることができます。

特定居住用宅地等

被相続人が自宅用に使っていた宅地などが該当します。330㎡までの面積を限度として評価額を80%減額可能です。

特定事業用宅地等

被相続人が個人事業(貸付用を除く)用に使っていた宅地などが該当します。400㎡までの面積を限度として評価額を80%減額可能です。

貸付事業用宅地等

被相続人が貸付(貸地・貸家など)用に使っていた宅地などが該当します。200㎡までの面積を限度として評価額を50%減額可能です。

特定同族会社事業用宅地等

被相続人が会社(同族会社)用に使っていた宅地などが該当します。400㎡までの面積を限度として評価額を80%減額可能です。

配偶者の税額控除

相続税において被相続人の配偶者には、手厚い税額控除が認められています。具体的には、被相続人の配偶者は以下いずれかの高い金額まで相続税が控除されます。

- 1億6,000万円

- 法定相続分

たとえば配偶者が受け取る相続遺産が1億円の場合、控除額以下なので相続税がかかりません。

なお、相続税における配偶者の税額控除には注意しておきたい点があります。仮にこの控除を活用し、配偶者が受け取る相続遺産の割合を大きくしたとしましょう。

その際、配偶者が亡くなったときに、今度は配偶者の相続財産を受け継ぐ子どもにかかる相続税が重くなります。子どもには相続税に関し、配偶者のような税額控除の優遇がないからです。

配偶者の税額控除を使う際は、配偶者の財産を他の誰かが受け継ぐ場合も想定して活用方法を検討しましょう。

また、配偶者の税額控除によって相続税が0になる場合でも、相続税の申告は必要なので注意して下さい。

未成年者控除

相続人が未成年者の場合は、以下の計算式による控除が認められています。

(20歳-相続人の年齢)×10万円=未成年者控除の金額

たとえば、相続人の年齢が14歳5ヵ月の場合、未成年者控除の金額は以下の通りです。

※相続開始時に、年齢に1年未満の期間があるときは繰上げされます。(上の例では15歳として計算される)

(20歳-15歳)×10万円=50万円

なお未成年者控除によって相続税が0になる場合は、相続税の申告は必要ありません。

障害者控除

相続人が障害者の場合は、以下の計算式による相続税の控除が認められています。

相続人が一般障害者の場合

(85歳-相続人の年齢)×10万円=障害者控除の金額

相続人が特別障害者の場合

(85歳-相続人の年齢)×20万円=障害者控除の金額

計算結果について1年未満の期間が生じたときは切り上げされてカウントされます。(50年4ヵ月なら51年分としてカウント)障害者控除によって相続税額が0になる場合は、相続税の申告は必要ありません。

相続税がかかるのか判断が難しいケースとは

各種控除の条件は複雑であり、専門家でも判断に迷うことがあるほどです。ご自身で適用可否などの判断が難しい場合は、専門家へ相談することも検討しましょう。

アヴァンス法務事務所では相続登記・税理士の紹介まで含めて対応しています。